Aralık 2019’dan itibaren tüm Dünya’yı etkisi altına alan COVID 19 pandemisi ile birlikte küresel ekonomide keskin bir duraklama dönemine girildi. Ekonomi tarihinde hiç yaşanmayan bazı olaylara hep birlikte tanıklık ettik, etmeye de devam ediyoruz. Örneğin, küresel ekonomik durgunluğun yaşandığı bu dönemde Amerikan ham petrol sözleşmeleri tarihte ilk kez negatif fiyatlandı; petrol alana üzerine para verildi!

"Pandemi Döneminde Petrol Fiyatlarındaki Çöküş"

Benzer şekilde, salgın ile Dünya Borsaları’nda da keskin düşüşler yaşandı. Birçok analist, 2009 yılından bu yana süren boğa piyasasının yerini ayı piyasasına bıraktığını ve piyasaların yaklaşık 2 yıl düşüş eğiliminde olacağını öngördüklerini açıkladı.

Amerikan Borsaları'nın trend döngüsüne bakıldığında bunun büyük bir sürpriz olduğu söylenemez; Pandemi süreci buna güçlü bir sebep oldu yalnızca. Özellikle Şubat, Mart ve Nisan 2020 ayları beklendiği gibi düşüşle de geçti. Ancak, Mayıs 2020’den itibaren tüm dünya borsalarında bir ralli başladı. Küresel üretimin neredeyse tamamen kısıldığı, firmaların ticari faaliyetlerini durdurmalarından dolayı yaşanan gelir kayıpları, iflâslar, borç ertelemeleri, devlet destekleri ve işsizlik artışları gibi durumlara rağmen borsalarda yaşanan ralli için her ülkenin farklı bir hikayesi oldu.

Örneğin ülkemizde, Merkez Bankası’nın faiz oranlarını indirmesi ve reel faizin negatif seyretmesi ile 2020’nin ilk 5 ayında 300 binden fazla yerli yatırımcı Borsa İstanbul’a ilk kez yatırım yaptı. Bu sürede BIST 30 ve BIST 100 ile birlikte bu endekslerin dışındaki hisselerde de çok yüksek artışlar yaşandı.

2020 Ocak Ayı’nda 123 bine ulaşan BIST 100 Endeksi, Pandemi döneminde 84 bine kadar geriledi. Yazıyı hazırladığım 19 Haziran 2020 tarihi itibarı ile aşağıdaki grafiğinden de görülebileceği gibi BIST 100 Endeksi 113 bin puanı aştı. BIST 100 hisselerindeki işlem hacmi ise 19 Haziran 2020 itibarı ile yaklaşık 30 milyar lira seviyesinde gerçekleşerek rekor kırdı. Pay piyasalarında yapılan işlem adedi ise 8 milyar adetten fazla gerçekleşti.

Dot-Com Balonu 2.0

Aynı dönemde, Dünya’nın en büyük 2 borsası olan New York Borsası (NYSE) ve NASDAQ’ta da benzer artışlar yaşadı. Üstelik ABD, COVID 19’dan etkilenen ülkelerin başında yer alıyordu ki bu durum halen geçerli. Aşağıdaki iki grafik NASDAQ 100 Endeksi ve S&P 500 Endeksi'nin son bir yıldaki trendlerini gösteriyor.

Amerikan Borsaları'nda son dönemde yaşananlar ise bir yatırımdan çok kumarı andırıyor ve hemen her gün, 2000 yılında yaşanan Dot-Com krizine benzer bir durumun yaşanıp yaşanmayacağına ilişkin analizler yayınlanıyor.

Bu endişe yersiz de sayılmaz zira gerek hisseler bazında gerekse de endeks bazında son aylarda yaşanan bazı artışların arka planı ile ilgili çok ilginç hikayeler ortaya çıktı.

Yazımın devamında birkaç firma detayına girerek piyasalarda oluşmaya başlayan tuhaflıkları, sebeplerini ve işin sonunun nereye çıkabileceğini anlatacağım.

Zoom Video Communications Inc. vs. Zoom Technologies Inc.

Pandemi döneminde birçok alışkanlığımızla birlikte çalışma düzenimiz de değişti ve evden çalışma düzenine geçildi. Bununla birlikte online toplantılar yaygınlaştı. Bu anda “Zoom Video Communications Inc” şirketinin görüntülü görüşme uygulaması “Zoom” günlük 300 milyon kullanıcı sayısına ulaştı. Programla ilgili ortaya çıkan kullanıcı güvenliğine ilişkin risklere rağmen şirketin hisseleri bu dönemde hızlı bir yükselişe girdi. 2020’nin başından itibaren yaşanan artışı aşağıdaki grafikten inceleyebilirsiniz.

Gerçek Zoom şirketinin hissesi bir yandan kendisi yükselirken, bir yandan da Çin merkezli teknoloji ve iletişim firması olan, hisseleri ABD’de tezgahüstü piyasalarda “ZOOM” koduyla işlem gören, “penny stock (değersiz şirket)” olarak kabul edilen ve 2015 yılından bu yana finansal bilgilerini dahi açıklamayan Zoom Technologies hissesinin de %400000 değerlenmesini sağladı. (Emin olmak için iki kez hesapladım, hata varsa iletebilirseniz düzeltirim :)

Bu yatırımcılar, ZOOM Video şirketine (“ZM”) yatırım yaptıklarını düşünerek Zoom Technologies’e yatırım yaptılar ve yaklaşık bir yıl önce 0,005 $ olan hisse fiyatı Mart 2020’de 20,90 $’a kadar yükseldi. Yaşanan bu karışıklık ve oluşabilecek mağduriyetler sebebiyle SEC (The Securities and Exchange Commission), şirket hisselerinin alış satışını 26 Mart tarihinde geçici süreyle yasakladı.

Grafikte görülen, şirketin 2019 Mart dönemindeki ilk yükselişi de yine benzer bir sebebe dayanıyor; Zoom Video’nun halka arz tarihi 22 Mart 2019 ve bu tarihte de birçok yatırımcı hisse kodunu karıştırarak yanlış Zoom'a yatırım yapmış.

FAANG Hisseleri vs. FANGDD Network Group Ltd.

Zoom Video – Zoom Technologies hisseleri arasındaki durumunun bir benzeri Haziran 2020 içerisinde FAANG hisseleri ile Çin’li gayrimenkul firması FANGDD Network Group Ltd. hisseleri arasında da yaşandı.

FAANG, Facebook, Amazon, Apple, Netflix ve Alphabet (Google) şirketlerinin baş harflerinden oluşan bir kısaltma…

Bu kısaltma ile ilgili aslında direkt yatırım yapılabilecek bir endeks yok. Bu hisselerin dahil edildiği fonlara ya da her bir hisseye ayrı ayrı yatırım yapılabilir.

NASDAQ’ta işlem gören Çin’li bir gayrimenkul firmasının borsa kodu ise FANGDD... Bu şirketin hisseleri son 1 yılda ortalama 12-16 dolar aralığında işlem görürken 2020 Haziran Ayı’nın başında bir anda 50 dolara kadar yükseldi ve piyasa kapitalizasyonu 4 milyar dolar oldu.

Tüm yatırımcılar ve analistler hissedeki bu rallinin sebebini çözmeye çalışırken anlaşıldı ki, Robinhood Platformunu kullanan 15 binden fazla yatırımcı, şirketin hissesini FAANG’ın söylenişine benzeterek satın almış. Kısa süre sonra şirket başladığı noktaya geri dönse de bu ralliden kâr ve zarar edenler kimlerdir bilinmiyor. Yani, hisseyi yanlışlıkla alan kaç yatırımcı zarar etmeden satabildi?

Hertz Global Holdings Inc.

Hertz firmasını birçoğumuz biliyoruz, Türkiye’de de faaliyet gösteren araç kiralama şirketi…

1918 yılında kurulan ABD merkezli Hertz firması, 140’tan fazla ülkede araç kiralama faaliyeti yapıyordu. 2018 ve 2019 yıllarında toplam %16’lık bir hasılat büyümesi yaşayan şirketin COVID-19 Pandemisi döneminde yaşanan seyahat kısıtlamaları nedeniyle hem cari dönemdeki faaliyetleri çok düştü hem de ileri tarihli rezervasyonların çok büyük bir bölümü iptal oldu. Dolayısıyla, şirketin sahip olduğu 700 binden fazla araç âtıl hale geldi. Bu araçların 450 bin adetten fazlası ise finansal kiralama yoluyla alınan araçlar…

2020 yılı ilk çeyrek zararını 356 milyon dolar olarak açıklayan şirketin 2020 Mart sonunda kasasında 1 milyar dolar nakdi ve 24 milyar dolardan fazla borcu bulunuyordu.

Şirket 22 Mayıs tarihinde iflas erteleme (Chapter 11) başvurusunda bulundu.

New York Borsası’na kote olan şirketin hisseleri iflas erteleme başvurusunun yapıldığı gün 2,56 $’dan işlem görüyordu. Birkaç gün sonra, 26 Mayıs’ta ise hisse fiyatları sürpriz olmayacak şekilde 0,56 dolara kadar geriledi.

Devam eden günlerde ise şirketin hisse fiyatları temelsiz şekilde yükselmeye başladı ve 8 Haziran 2020 tarihinde kapanış fiyatı 5,53 dolar oldu.

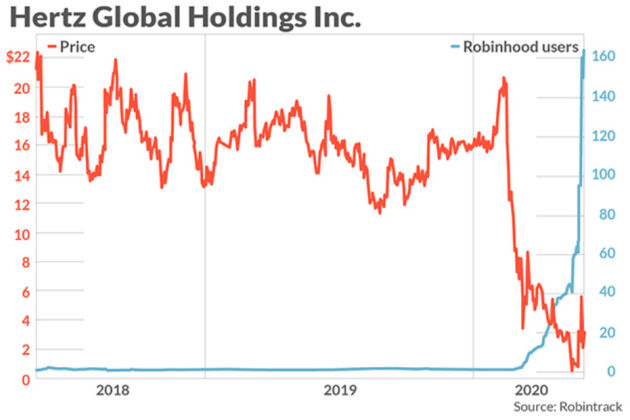

Şirketin finansal durumunda bir iyileşme ya da iflas erteleme başvurusunda bir değişiklik olmamasına karşın böylesine bir yükseliş yaşanınca olay biraz magazinel hale geldi ve yine anlaşıldı ki, Pandemi döneminde borsada ilk kez yatırım yapmaya başlayan *Robinhood’cular nedeniyle yükselmişti. 80 binden fazla Z kuşağı yatırımcının talebi Hertz hisselerini bu noktaya çıkarmış.

* Bu kavramı şimdilik geçiyorum, yazımın sonunda detaylarıyla açıklayacağım ancak aşağıdaki grafikte hissenin fiyatları ile Robinhood yatırımcılarının sayısı arasındaki ilişkiyi görebilirsiniz.

Hisse fiyatlarının yükselmesine kayıtsız kalamayan Hertz, var olan talebi değerlendirebilmek için iflas mahkemesine başvurarak yeni hisse ihraç etmek istediğini belirtti ve 1 milyar dolarlık hisse ihraç izni aldı. Hisseler henüz ihraç edilmedi, ABD’li yatırımcılardan nasıl bir talep geleceğini bir yandan herkes merakla beklerken bir yandan da önde gelen medya kuruluşlarında iflas eden bir şirkete yatırım yapılmamalı şeklinde sıkça analizler yayınlanıyor.

Pandemi döneminin en büyük iflâsı olmaya aday firmayla ilgili bir gelişme olursa yazımın bu kısmını güncellerim.

Nikola Corporation

Ünlü elektrik mühendisi ve mucidi Nikola Tesla'nın soyadını Elon Musk aldı, adını da "Tesla" Şirketi ile aynı alanda faaliyet göstereceğini açıklayan Nikola Motor Company...

ABD merkezli Nikola Corporation 2014 yılında Arizona’da kuruldu. Faaliyet konusu elektrikli bileşenler ve araçlar üretmek olan şirket, otomotiv sektöründe faaliyet gösteren ve halka açık bir şirket olan VectoIQ ile birleşerek 4 Haziran’da halka açılmış oldu.

Kâğıt üzerinde Tesla’nın rakibi olan şirketle ilgili özet finansal bilgiler şu şekilde;

- Hasılat 2020 Haziran (TTM) 416 bin dolar

- EBITDA 2020 Haziran (TMM) -84,5 milyon dolar

- Net Income (TTM) -91,7 milyon dolar

Şirket 2020 yılı içinde yalnızca 58 bin dolar gelir elde etmiş. Planlanan gelir ise 2021 yılından itibaren oluşacak. Şirket, 2021 mali yılıda 82,5 milyon dolar, 2022 mali döneminde ise 300 milyon dolar gelir hedefi olduğunu açıkladı.

Şirketin henüz ticari bir ürünü bulunmuyor! Üreteceği araçlar için şimdiden tüm müşterilerinden 5.000 dolar ön ödeme almaya başladı.

Mevcut borçlarının toplamı ise Haziran 2020 itibarı ile yaklaşık 5 milyon dolar.

Bu şartlardaki şirketin bir adet hissesi için fiyat teklifiniz ne olurdu bilmiyorum ancak piyasadan 18 Haziran itibarı ile 67,73 dolar vererek alabiliyorsunuz. Buna göre şirketin piyasa kapitalizasyonu 23 milyar dolara geliyor.

Halka arzından sonra şirketin hisse fiyatına ait grafik şu şekilde;

Şirkete inanarak hissesini alan ve fiyatını yukarı taşıyan yatırımcıların geldiği yer ise yine aynı: Robinhood Platformu’ndaki 140 bin kişiden fazla Z kuşağı (millennials) yatırımcıları.

Bu tuhaf duruma etki eden konulardan biri hiç şüphesiz şirketin Nikola Tesla'nın adını taşıması ve rakip şirketi Tesla’nın son dönemin en çok konuşulan şirketlerden biri olması ve Tesla'nın hisse senedi yatırımcılarına son 10 yılda %4000 kazandırması...

Piyasalar elverişliyken ve çılgınlık hala devam ederken cesur bir girişimciden “Henry” isimli bir motorlu araç şirketi ve ardından bir halka arz görme ihtimalimiz de imkânsız değil :)

Yeni Yatırımcılar: Robinhoodcular!

Pandemi dönemi ile yatırımcıların daha yoğun ilgisini gören bir piyasa aracı programı: Robinhood Platformu.

2013 yılında kurulan finansal teknoloji şirketi (fintech), hala yatırım almaya devam eden başarılı bir bir start-up görünümünde…

Kullanıcılarına komisyonsuz ve alt limitsiz şekilde hisse senedi alıp satmayı sağlayan Robinhood uygulaması, 2018 yılının başından itibaren hisse senedi dışında kripto paralar gibi yatırım araçlarının da kolayca alınıp satılmasına aracılık etmeye başlaması ve uygulamanın kullanım kolaylığı nedeniyle özellikle Z Kuşağı’nın dikkatini çekti ve bu tarihten itibaren kullanıcı sayısı hızla artmaya başladı.

2017 yılının sonunda 3 milyon kullanıcısı olan uygulamanın 2019 yılı sonundaki kullanıcı sayısı 10 milyonu aştı. 2020 yılında da 3 milyon yeni kullanıcı daha uygulamayı kullanmaya başladı. Bu kullanıcıların medyan yaşı 31 ve birçoğu borsada ilk kez işlem yapan, hisse alıp satan yatırımcılar… Bu nedenle pandemi döneminde bazı hisselerde yaşanan tuhaflıklar dikkatleri bu platforma çevirdi.

Twitter'da karşıma çıkan bir listede 10 Haziran 2020 tarihinde uygulama üzerinden en fazla satın alınan hisseler görülüyor.

İlk iki sıradaki şirketler, yukarıda bahsettiğim Nikola ve Hertz firmaları. Üçüncü sıradaki Polymet Mining Corporation yine bir “penny stock company” olan bir madencilik şirketi. Dördüncü sıradaki firma Vroom Inc 2013 yılında kurulan ve online olarak ikinci el araç alıp satan bir şirket.

Şirketin 31 Mart 2020 tarihli finansal tablolarının özeti şu şekilde;

- Hasılat (TTM) 1,3 milyar dolar

- EBITDA (TTM) -142 milyon dolar

- Net Kâr (TTM) -156 milyon dolar

Bu şirket, 9 Haziran 2020’de 21,5 milyon hissesini hisse fiyatı 22 dolardan halka arz etti. Hissenin fiyatı ilk işlem gününün sonunda 45 dolara kadar yükseldi.

İnternette kısa bir arama yaptığınızda yazımda verdiğim şirket örnekleri dışında farklı örnekler de olduğunu görebilirsiniz.

Geçtiğimiz hafta ortaya daha dramatik bir olay çıktı.

12 Haziran'da, 20 yaşındaki bir Amerika'lı üniversite öğrencisi, Robinhood platformu üzerinden kaldıraçlı "bull call spread" (hem alış hem satış hakkı eren iki opsiyonun aynı anda yapılması) sözleşmesi yapmış. İşlem henüz tamamlanmamış olmasına karşın programın arayüzü, yatırımcının ekranında -780 bin dolarlık bir uyarı göstermiş, oysa işlem tamamlandığında oluşacak zararın 900 dolar civarında olacağı yazıldı. Bu durumu yorumlayamayan genç yatırımcı ailesine de durumu açıklayamayacağını düşünerek intihar etti. Bunun üzerinde uygulama arayüzünde hızlıca iyileştirme ve geliştirmeler yapıldı. Ancak bu kaldıraç oranıyla hatta kaldıraç oranı bile olmadan gelişmiş ve karmaşık türev araçlara yeni bir yatırımcının nasıl yatırım yapabildiği hala tartışılıyor.

Teknolojinin gelişimi, sermaye piyasalarında yatırım maliyetlerinin düşürülmesi, kullanım kolaylığı olan uygulamaların artması, yatırımcı sayısının artması açısından faydalı olsa da yatırım bilincinin aynı hızda artırılamadığı mevcut koşulların sonunun “The Dot-Com Balonu”ndan çok uzak olmayacağı oldukça açık.

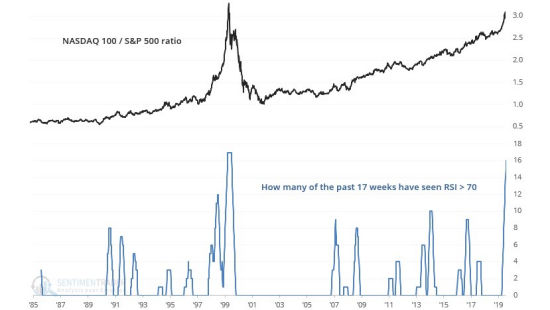

Aşağıda paylaştığım iki grafik bu ihtimalin ne kadar güçlü olduğunu çok çarpıcı bir şekilde açıklıyor:

Yukarıdaki grafik, teknoloji şirketlerinin yoğun olduğu NASDAQ 100 Endeksi’nin S&P 500 Endeksine oranını gösteriyor. Bu grafik ilk kez 2000 yılında en yüksek noktasına ulaşmış ki Dot-Com Balonu’nun 10 Mart 2020 tarihinden itibaren patladığını biliyoruz.

2000 yılındaki zirvesine ise 20 yıl sonra 2020 yılında geri dönmüş görünüyor.

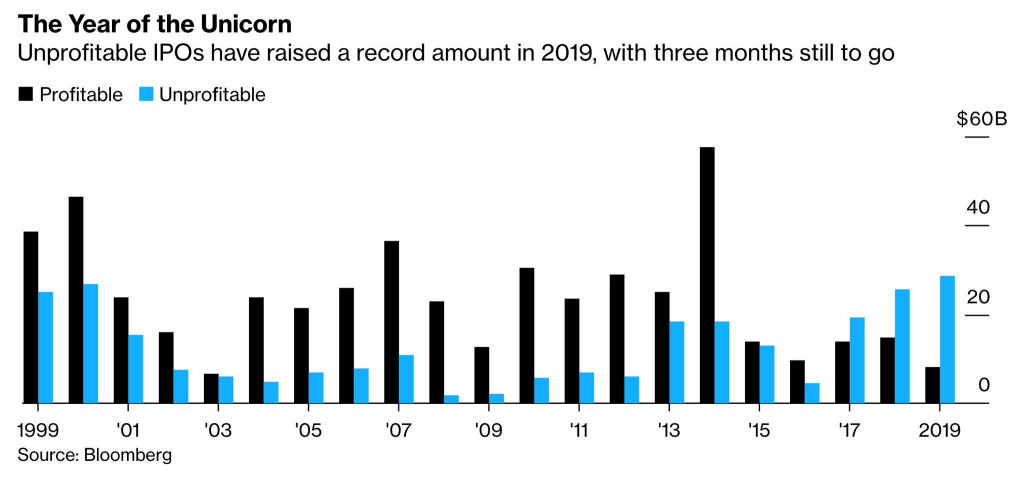

Teknoloji hisselerine çok yoğun bir talep var. Elektrikli araçlar, online ticaret firmaları, sosyal medya şirketleri, online multimedya hizmetleri gibi birçok hizmeti sunan bu şirketler, hisselerini ilk kez halka arz ettiklerinde, halka arz başarısı, şirketlerin kârlılık durumları ile ters orantılı ilerliyor. Diğer bir deyişle yatırımcılar şirketlerin kısa geçmiş ve mevcut dönemdeki finansal durumlarını önceliklendirmeden bu şirketlerin gelecekle ilgili projeksiyonlarına yatırım yapıyorlar. Grafik bu durumu özetliyor.

2000 yılındaki Dot-Com Balonu’nun temelinde teknoloji ve internet şirketleri (özellikle e-ticaret şirketleri) ve bu şirketlerin herkes için sınırsız hayaller vaadeden yenilikleri vardı. Ancak, halka arzlarda farklı değerleme tekniklerinin kullanımı, geliri olmayan ve nakit yaratamayan firmalara çılgınlık düzeyinde yapılan yatırımlar sonucunda 2000 Dot-Com Balonu yaşandı ve Amazon ve eBay, ayakta kalan ve yatırımcılarına uzun vadede kazandıran birkaç firmadan biri oldu.

2000 yılı ile kıyaslandığında, bu dönem halka açık olan ya da açılan firmalar arasında insanların hayal gücünü zorlayacak derecede bir yeniliğe imza atmış firma yok diye düşünüyorum. Günümüzde yaşananlarla bir önceki kriz arasındaki tek fark bu. Buna karşın geliri olmayan şirketlerin halka arzları ve bu arzlarda yoğun ilgi görmesi, iflas başvurusu yapmış firmaların hissesine yapılan yatırımlar, yatırım yapılacak hissenin borsa kodunu dahi bilmeyen yatırımcıların sayısı ve hisseye yön verecek kadar yatırım yapabilmeleri 2000 yılındaki krize benzer bir durumun tekrar yaşanma ihtimalini canlı tutmaya devam ediyor.

2000 krizinde yaşanan servet kaybı yaklaşık 8 trilyon dolardı. Peki günümüzde 2000'deki Dot-Com Balonu’na benzer bir krizin yaşanması durumunda oluşacak kayıp ne kadar olacak? Ya da kaç şirket olası bir kriz sonrası 20 yıl boyunca güçlenerek faaliyetlerine devam edecek?

Endüstri 4.0, Toplum 5.0, İnsanlık 2.0 kavramları gibi, ekonomik balonlara da yeni sürüm gelip gelmeyeceğini uzak olmayan bir gelecekte göreceğimizi düşünüyorum.

Bu yazıyı sosyal medyada paylaşmak için ekranın solundaki sosyal medya araçlarını kullanabilrsiniz.